- FR

- NL

- EN

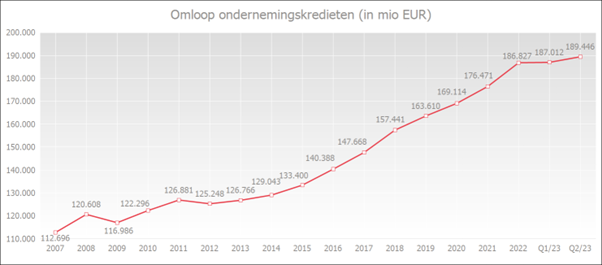

Eind juni 2023 bedroeg het uitstaande krediet van bedrijven bijna 190 miljard euro, een daling ten opzichte van vorige periodes

Temps de lecture: 3 min | 24 sep. 2023 à 13:10

Het uitstaand volume aan ondernemingskredieten lag eind juni 2023 2,6% hoger dan een jaar eerder en bedroeg 189,4 miljard euro.

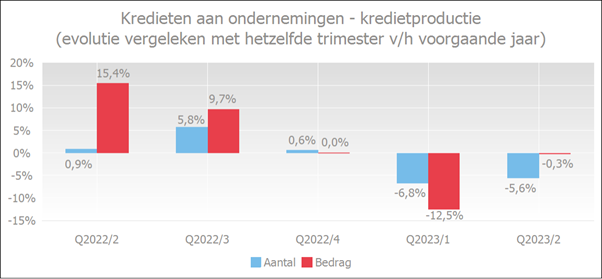

Zowel het aantal als bedrag van de verstrekte kredieten daalde. In het tweede trimester van 2023 werden er 5,6% minder kredieten verstrekt dan in hetzelfde trimester van vorig jaar. De verstrekte bedragen lagen 0,3% lager.

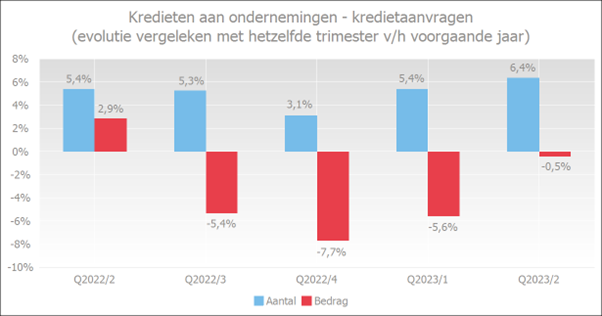

In het tweede trimester van 2023 werden er 6,4 % meer ondernemingskredieten aangevraagd dan in dezelfde periode van 2022, het totaalbedrag van deze aangevraagde kredieten daalde vrij beperkt.

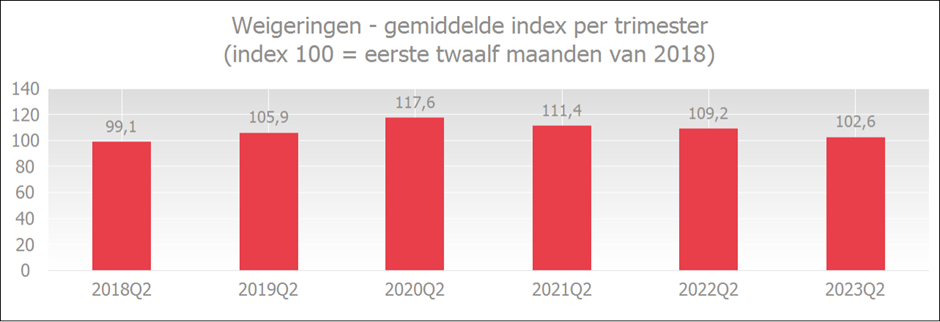

De weigeringsgraad lag in het tweede trimester van 2023 op het laagste niveau van alle tweede trimesters sinds 2019.

Uitstaand bedrag aan ondernemingskredieten op een hoog niveau, maar groei vertraagt

Op het einde van juni 2023 bedroeg het uitstaande bedrag aan opgenomen ondernemingskredieten, inclusief verbinteniskredieten, 189,4 miljard euro.

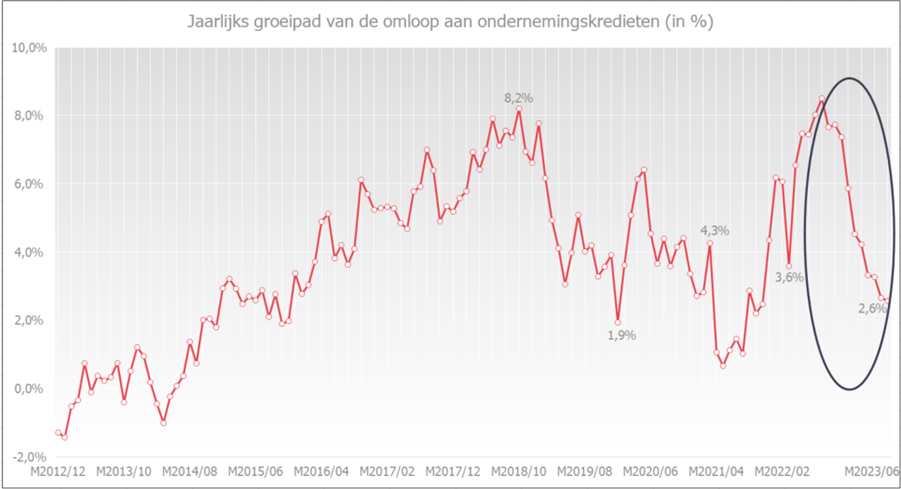

In vergelijking met juni 2022 steeg het uitstaande bedrag in juni 2023 met 2,6%. In 2022 bedroeg de jaargroei 5,9%, in 2021 4,3% terwijl dat in het covidjaar 2020 maar 3,4% was. De omloop is blijven stijgen, maar sinds augustus 2022 (8,5%) elke maand (ten opzichte van dezelfde maand vorig jaar) minder sterk (zie grafiek “jaarlijks groeipad”).

Kredietproductie daalt in aantal en bedrag

In het tweede trimester van 2023 daalde het aantal nieuwe kredieten met 5,6%. Voor de verstrekte bedragen werd voor de tweede keer op rij sinds het eerste trimester van 2021 een daling genoteerd. De bedragen lagen in het tweede trimester van 2023 0,3% lager dan in hetzelfde trimester van het jaar voordien.

Het feit dat de kredietproductie daalt bij een toenemende omloop, zou er kunnen op wijzen dat ondernemers iets meer krediet opnemen van hun reeds toegekende kredietlijnen.

Vraag naar nieuw krediet verzwakt enkel in bedrag

In het tweede trimester van 2023 vroegen ondernemers 6,4% meer kredieten aan dan in dezelfde periode vorig jaar. In bedrag was er echter een beperkte daling van 0,5%. De reden waarom de vraag naar krediet in bedrag afneemt, heeft waarschijnlijk te maken met een daling van kredietaanvragen voor vaste investeringen.

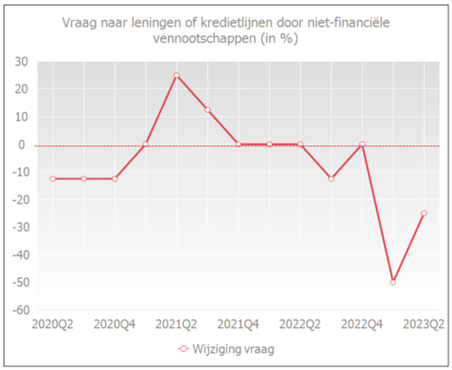

In de BLS-enquête (Bank Lending Survey) geven de vier grote banken aan dat de vraag naar leningen of kredietlijnen door niet-financiële vennootschappen in het tweede trimester van 2023 is gedaald en dat deze daling minder sterk was dan in het eerste trimester van 2023.

Bron: ECB / NBB

In de grafiek komt een positief (negatief) percentage overeen met een toename (afname) van de kredietvraag. Een nul percentage komt overeen met een stabilisering.

Ondernemers ervaren minder kredietbelemmeringen

Omwille van correcties, kan de nieuwe weigeringsgraad enkel weergegeven worden vanaf begin 2018. De weigeringsgraad van het tweede trimester van 2023 lag op het laagste niveau van alle tweede trimesters sinds 2019.

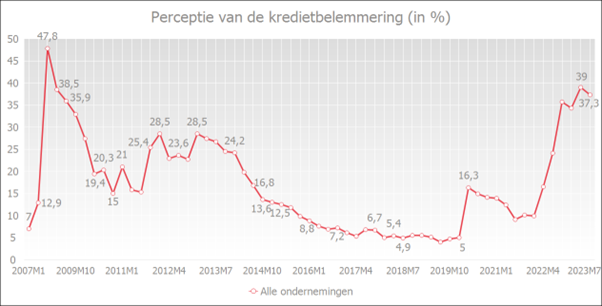

Ook de resultaten van de kwartaalenquête van de Nationale Bank van België (NBB) over de perceptie van de kredietbelemmeringen bij ondernemingen, geven aan dat de banken hun kredietvoorwaarden licht zouden hebben versoepeld.

Het deel van de ondernemingen die de kredietvoorwaarden als ongunstig beschouwden, lag in juli 2023 op 37,3%, terwijl dat in april 2023 nog 39,0% was. Enkel de zeer grote ondernemingen oordeelden dat de kredietvoorwaarden negatief zijn geëvolueerd in juli 2023.

De onderstaande grafiek geeft de evolutie van de kredietperceptie weer. Een daling wijst op een versoepeling van de kredietvoorwaarden. Een stijging geeft dan weer aan dat het volgens ondernemingen minder voordelig is om een krediet te verkrijgen.

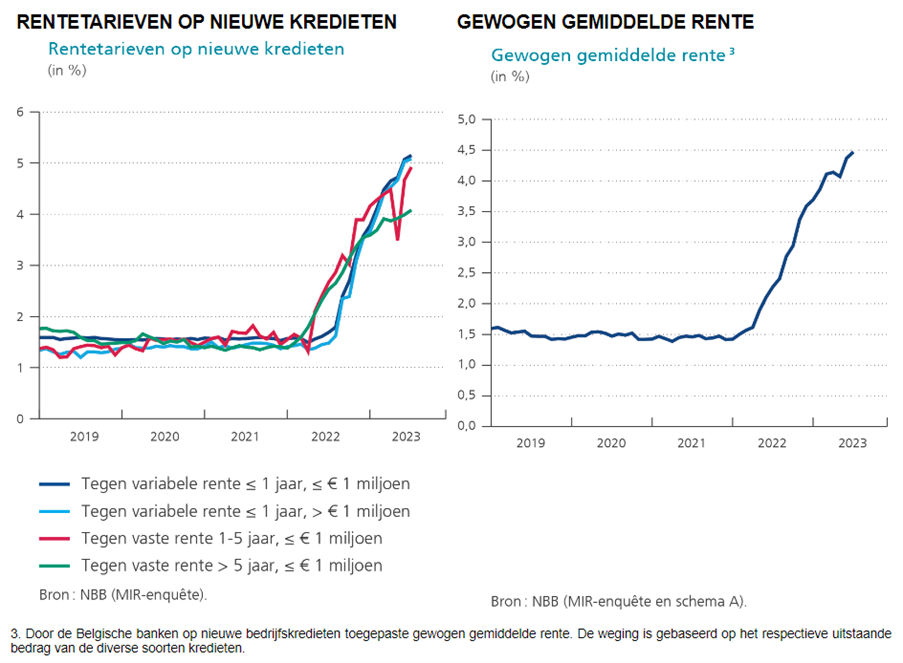

De rentetarieven stijgen

Volgens gegevens van de NBB bedroeg de gewogen gemiddelde rente op nieuwe bedrijfskredieten in juni 2023 4,37% (t.o.v. 4,07% in mei 2023). In juli 2023 is die rente nog verder gestegen tot 4,47 %. De rentetarieven hebben een aantal jaren rond 1,5% geschommeld, maar vanaf februari 2022 zijn ze beginnen te stijgen door de hogere marktrentes.

Bron: NBB