- FR

- NL

- EN

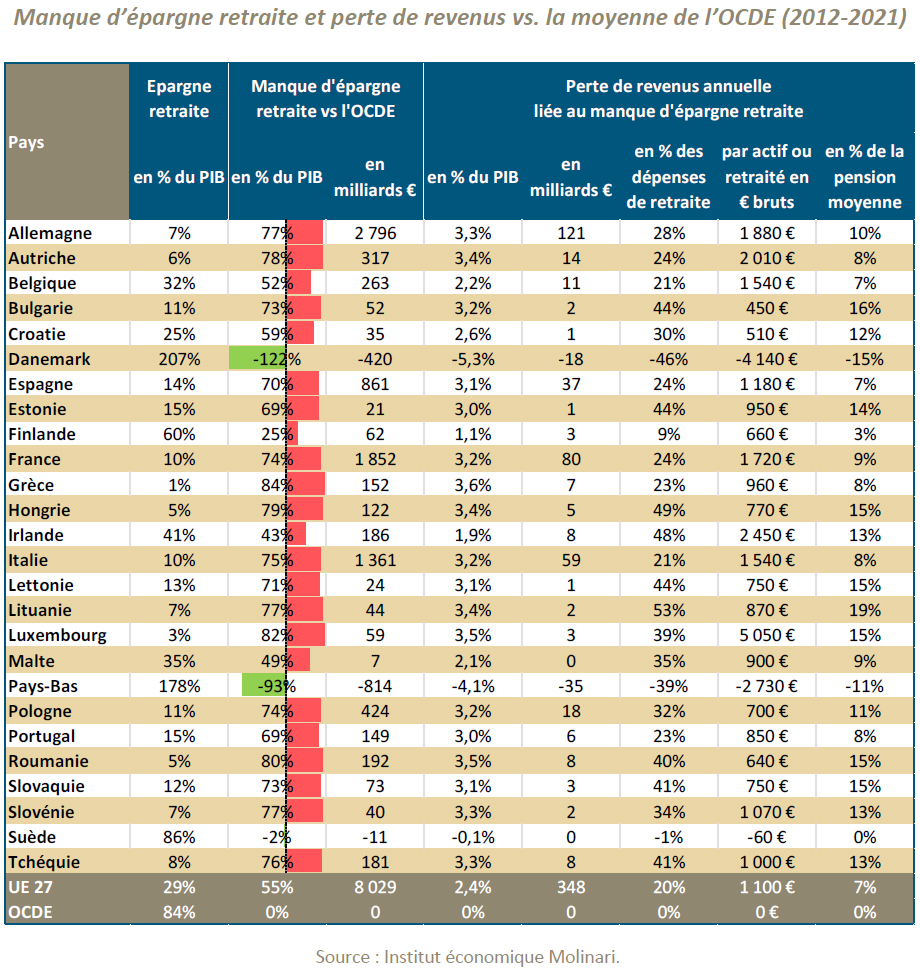

Sous-développement de l’épargne retraite : une perte annuelle de 1 720 euros par salarié/retraité en France, 1.540 euros en Belgique et 1 100 euros dans l’UE !

Temps de lecture: 8 min | 05 déc. 2023 à 07:46

Paris, le 5 décembre 2023 – L’Institut économique Molinari publie une étude inédite quantifiant le manque-à-gagner lié au sous-développement de l’épargne retraite en France et dans les différents pays de l’Union européenne (UE) durant la période 2012-2021.

LE SOUS-DEVELOPPEMENT DE L’EPARGNE RETRAITE EST COUTEUX

- Le manque-à-gagner annuel lié au sous-développement de l’épargne retraite est de 1 720 euros par actif et retraité en France et 1 100 euros par personne dans l’UE.

- Pour un retraité moyen, ce manque-à-gagner équivaut à 9 % de la pension en France et de 7 % dans l’UE.

- Au global, cela représente 80 milliards d’euros par an en France (3,2 % du PIB chaque année) et 348 milliards par an dans l’UE à 27 (2,4 % du PIB).

- Cet argent manque pour mieux revaloriser les retraites, préserver les pensions des futurs retraités alors que les retraites par répartition souffrent de la démographie, financer les autres politiques publiques ou réduire les déficits publics.

- L’épargne retraite a rapporté en moyenne 4,3 % par an de plus que l’inflation, grâce aux dividendes et plus-values sur la période 2012-2021. Ce rendement a permis d’autofinancer une partie des retraites sans faire appel aux prélèvements obligatoires, ce qui a amélioré la compétitivité et le pouvoir d’achat des pays ayant une dose significative d’épargne retraite.

- Sur la période 2012-2021, les pays de l’OCDE avaient placé en moyenne 84 % du PIB en épargne retraite. L’épargne mise de côté pour la retraite était supérieure à 100 % du PIB dans toute une série de pays anglo-saxons (Australie, Canada, Etats-Unis, Nouvelle-Zélande) mais aussi européens (Danemark, Islande, Pays-Bas, Suisse…).

- L’épargne retraite représentait seulement 10 % du PIB en France et 29 % du PIB de l’UE sur la période 2012-2021. Le manque d’épargne retraite représentait 74 % du PIB en France et 55 % du PIB en Europe, par rapport à la moyenne OCDE.

- En prenant comme base de comparaison les 3 pays de l’UE ayant le plus misé sur l’épargne retraite (Danemark, Pays-Bas et Suède), le déficit d’épargne retraite était de 147 % du PIB en France et 127 % dans l’UE. Le manque-à-gagner annuel lié au sous-développement de l’épargne retraite était de 3 410 euros par actif et retraité en France (17 % de la retraite moyenne) et 2 560 euros par personne dans l’UE (16 % de la retraite moyenne). Au global, cela représente 159 milliards d’euros par an en France (6,4 % du PIB chaque année) et 809 milliards par an dans l’UE (5,5 % du PIB chaque année).

LES RARES CAPITALISATIONS OBLIGATOIRES FRANÇAISES SONT DES REUSSITES

La perte est liée au sous-développement de dispositifs de retraite dits de « deuxième pilier ». La France compte peu de régimes obligatoires collectifs faisant appel à la capitalisation. Pour autant, tout ceux qui existent sont des réussites :

- L’Etablissement de retraite additionnelle de la fonction publique (ERAFP) a placé 38 milliards d’euros (à fin 2022) au profit des fonctionnaires. Géré paritairement par les syndicats de fonctionnaires et les représentant des employeurs, il a dégagé un rendement de 3,7 % par an depuis sa création ;

- La Banque de France a placé 13 milliards d’euros (à fin 2022) au profit de ses personnels et retraités, ce qui lui permet d’autofinancer une part significative des pensions sans faire appel aux contribuables et de restituer périodiquement des excédents significatifs à l’Etat (1,8 milliard d’euros en 2021 et 2022) ;

- Le Sénat a placé 1,6 milliard d’euros (à fin 2022) au profit de ses personnels, élus et retraités, ce qui lui permet d’autofinancer 55 % des retraites qu’il verse sans faire appel aux contribuables, soit une économie de 13 % de ses dépenses de fonctionnement chaque année ;

- Le Caisse d’assurance vieillesse des pharmaciens (CAVP) a placé 6 milliards d’euros (à fin 2022) au profit des pharmaciens, ce qui lui permet de distribuer des retraites attrayantes en dépit de la pyramide des âges très défavorable de cette profession réglementée.

GENERALISER LA CAPITALISATION COLLECTIVE, UN ENJEU SOCIETAL

Rattraper le retard français et européen, en généralisant les capitalisations collectives représente un enjeu collectif.

- Améliorer compétitivité et pouvoir d’achat

Le financement quasi exclusif des retraites par la répartition renchérit le coût du travail et comprime les salaires nets (les cotisations retraite représentent 28 % des salaires du privé et 85 % des traitements indiciaires des fonctionnaires d’Etat). Cela pénalise le secteur privé mais aussi le rapport qualité/prix des services publics. Le paiement des cotisations retraite employeur a consommé notamment un tiers des ressources de l’Education nationale en 2022. C’est autant de moyens qui manquent pour mieux rémunérer les personnels.

- Mieux financer l’économie et préserver la souveraineté

Par rapport à la moyenne de l’OCDE, il manque 1 850 milliards d’euros d’épargne retraite dans l’Hexagone sur la période 2012-2021 et 8 030 milliards d’euros dans l’UE. C’est un handicap majeur pour l’innovation et la souveraineté. Les fonds de pension, qui détiennent 30 % des 100 000 milliards de dollars placés en bourse, sont clefs dans le financement des « détours de production » longs, des projets qui ne seront pas rentables avant des années.

- Conforter le partage des profits

Généraliser la capitalisation collective permettrait de partager les profits en y associant tous les actifs, quelle que soit la forme de leur emploi. Cela contribuerait à réconcilier « le travail et le capital », dans la lignée de la grande tradition sociale française allant de Jean Jaurès à Charles de Gaulle.

- Réduire les inégalités patrimoniales

Généraliser la capitalisation collective réduirait les inégalités patrimoniales et protégerait les salariés au cas où le partage de la valeur ajoutée leur devenait défavorable.

- Soulager les finances publiques et mieux financer les priorités

Si la France avait une capitalisation retraite aussi développée que la moyenne de l’OCDE, elle bénéficierait d’une manne représentant 80 milliards d’euros par an liée aux revenus de l’épargne (dividendes, coupons, plus-values…). Elle pourrait notamment réduire ses déficits publics (127 milliards d’euros en 2022), mieux financer des politiques sociales (dépendance…), la transition climatique (25 à 34 milliards d’euros par an à horizon 2030 selon le rapport Pisany-Ferry) et l’indispensable relance du nucléaire (52 milliards d’euros pour 6 réacteurs EPR).

Trois axes pour combler le manque-à-gagner lié au sous-développement de l’épargne retraite

Mettre en place une capitalisation collective pour tous les salariés du privé,

sur le modèle de l’ERAFP des fonctionnaires

- Chaque salarié du privé aura un compte personnel, alimenté tous les mois par des cotisations patronales (1 % du salaire brut) et salariales (1 % du salaire brut).

- Ces sommes seront versées à un Etablissement de retraite additionnelle des salariés du privé (ERASP). Copié sur le modèle de l’Etablissement de retraite additionnelle de la fonction publique (ERAFP), il sera hébergé par l’Agirc-Arrco, ce qui permettra de bénéficier des avantages d’une gouvernance paritaire au sein d’une caisse de retraite ayant une forte légitimité.

- Cette réforme se fera selon un principe de « neutralité pour la fiche de paie ». La création de l’ERASP se fera concomitamment à la réduction des fiscalités sur la fiche de paie non créatrices de droits (CSG-CRDS…) pour éviter toute dégradation de la compétitivité ou du pouvoir d’achat.

Fiabiliser les retraites financées par la répartition ou l’impôt

- Commencer à provisionner les retraites des nouveaux fonctionnaires au sein du Fonds de réserve pour les retraites (FRR), afin d’économiser l’argent public grâce aux gains générés par les placements comme le font la Banque de France ou le Sénat.

- Réformer la Cnav pour qu’elle dispose de réserves permettant d’amortir les chocs, à l’instar de ce qui existe dans tous les régimes par répartition bien gérés en France (Agirc-Arrco…) ou à l’étrangers (Suède).

- Mettre un terme aux tentatives d'intrusion de l'Etat dans la gestion des caisses de retraite bien gérées (Agirc-Arrco...).

Améliorer le volet épargne retraite de la loi PACTE

- Supprimer le forfait social sur tous les versements opérés par les entreprises dans les produits PACTE, pour augmenter les montants crédités au compte des épargnants.

- Neutraliser le calcul des plus-values sur tous les produits d’épargne retraite ou à long-terme, pour éviter de calculer des plus-values (fictives) sur l’inflation.

- Améliorer la fiscalité des sorties en capital, en revenant sur toutes les dégradations opérées dans le cadre du processus d’harmonisation entre les produits existant avant la loi PACTE.

RESSOURCES

L’étude intitulée « Le manque-à-gagner lié au sous-développement de l’épargne retraite » est disponible en annexe.