- FR

- NL

- EN

CRYPTO: Ben ik verplicht mijn cryptorekeningen aan te geven?

Temps de lecture: 9 min | 05 okt. 2022 à 08:46

Elke belastingplichtige die over een buitenlandse rekening beschikt, moet dit jaarlijks opnemen in de aangifte personenbelasting. Tevens moet de belastingplichtige deze rekening en haar details melden aan het Centraal Aanspreekpunt binnen de Nationale Bank van België (“CAP”). Dit is een elektronische databank met het oog op het verzamelen van alle rekeningnummers en contracten die worden aangehouden door Belgische rijksinwoners bij financiële instellingen.

De vraag of de belastingplichtige die over een cryptorekening (de zogenaamde “wallet”) beschikt, aan dezelfde verplichting onderworpen is, kent tot vandaag evenwel geen eenduidig antwoord.

1. De verschillende soorten “wallets”[BA1]

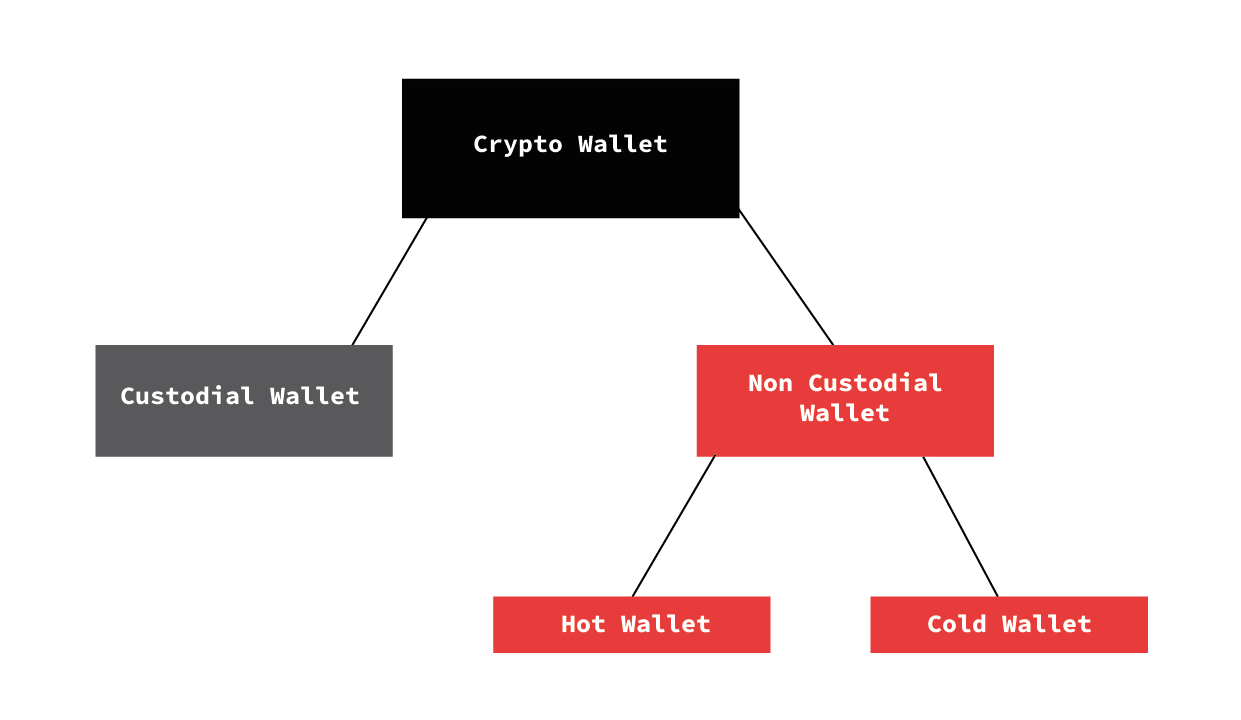

Een wallet is een medium of applicatie waar een belegger zijn cryptomunten kan onderbrengen. Doorgaans maakt men het onderscheid tussen custodial wallets en non (of self) custodial wallets:

Waar non-custodial wallets zowel hot als cold kunnen zijn, zal een custodial wallet altijd een internetverbinding vereisen (hot wallet).

- Een custodial wallet is een wallet waarbij de private sleutel (private key) wordt bewaard door een derde partij. De derde partij heeft de volledige controle over de tegoeden op de wallet, waarbij de belegger slechts toestemming geeft om betalingen te verrichten.

- Een non custodial wallet is een wallet waar de belegger over zijn eigen private sleutel beschikt. Dit houdt in dat de gebruiker de volledige controle heeft over zijn fondsen en de bijhorende private sleutel. Daarnaast kunnen wallets elk nog eens worden opgedeeld in een hot wallet en cold wallet, afhankelijk of de wallet een internetverbinding nodig heeft of niet:

- Een hot wallet is een wallet die steeds in verbinding staat met het internet. Een hot wallet is een zeer toegankelijke wijze om cryptomunten op te slaan en is hét medium bij uitstek voor de meeste investeerders. Tegelijkertijd maakt die internetverbinding hot wallets gevoeliger voor diefstal via hacks.

- Een cold wallet (ook gekend als offline wallet of hardware wallet) is een fysieke wallet die niet aangesloten op het internet. Vermits deze wallets niet verbonden zijn met het internet, is het risico op een hack veel kleiner.

2. De (theoretische) discussie: is een wallet een buitenlandse rekening?

Elke belastingplichtige die over een buitenlandse rekening beschikt, moet dit opnemen in de aangifte personenbelasting en melden bij het CAP. Deze meldingsplicht is opgenomen in artikel 307, §1/1 van het Wetboek van Inkomstenbelastingen (‘WIB’).

Een buitenlandse bank-, wissel-, krediet- of spaarinstelling wordt gedefinieerd als “een instelling die, in het buitenland en beroepshalve, financiële diensten verleent van dezelfde aard als gelijkaardige, in België gevestigde instellingen”.

Wanneer men de officiële definitie van een buitenlandse bankrekening er bij neemt, kan men zich afvragen of een wallet wel een buitenlandse rekening is: “iedere rekening van elke aard gehouden bij een in het buitenland gevestigde bank-, wissel-, krediet- en spaarinstelling (…) die tot stand is gekomen ten gevolge van het sluiten van een bancaire of financiële overeenkomst met de belastingplichtige, alleen of gemeenschappelijk met andere personen, en die het mogelijk maakt op een individuele basis de stromen en saldi van monetaire of financiële activa te registreren en op te volgen welke door de betrokken instelling worden bewaard voor rekening van deze belastingplichtige, alleen of samen met andere personen, of die door de betrokken instelling ter beschikking van deze laatsten worden gesteld.”[1] Toegepast op deze wallets kan men zich inderdaad afvragen of deze definitie hier toepassing kent.

Deze theoretische discussie wordt deels beantwoordt door het standpunt van de Minister van Financiën: De vraag welke soort van activa worden geregistreerd in een buitenlandse rekening is volgens de Minister irrelevant; elke digitale weergave van waarde […] die niet noodzakelijk aan een wettelijk vastgestelde valuta is gekoppeld en niet de juridische status van geld of valuta heeft, maar door natuurlijke of rechtspersonen als ruilmiddel wordt aanvaard en elektronisch kan worden overgedragen, opgeslagen en verhandeld, kwalificeert als buitenlandse rekening (samengevoegde parlementaire vragen 55025175C, 55025189C, 55025210C en 55025366C van 16 februari 2022 van de heer Matheï, mevrouw Jadin en de heer Donné dd. 16.02.2022). Deze rekeningen dienen dus opgenomen te worden in de aangifte personenbelasting, voor zover zij door een in het buitenland gevestigde bank-, wissel-, krediet- en spaarinstelling worden aangehouden.

Het antwoord van de Minister indachtig, dient een “custodial wallet” gemeld te worden in de aangifte en bij het CAP. In dit geval bieden exchangeplatformen immers wallets aan waarbij cryptovaluta kunnen worden omgezet in andere cryptovaluta. Deze platformen fungeren met andere woorden als wisselinstellingen. Dergelijke wallet vertoont dermate grote gelijkenissen met een effectenrekening bij een online beurshandelaar, dat de handelingen kunnen worden beschouwd als een financiële dienst.

Voor zowel de “hot” en “cold non custodial wallets” geldt de meldingsplicht niet, aangezien hierbij immers geen tussenpersoon intervenieert. Zodoende vindt artikel 307, §1/1 WIB geen toepassing.

3. De praktische toepassing: geef uw rekening aan!

Losstaand van de theoretische discussie of uw wallet al dan niet als een buitenlandse rekening kwalificeert en als dusdanig onder de meldingsplicht valt, zijn er meerdere redenen waarom de aangifte van uw wallets vrijwel steeds te verkiezen is boven niet-aangifte:

- In de eerste plaats heeft de fiscus het standpunt ingenomen dat rekeningen bij exchanges aan te geven zijn. Francis Adyns, de woordvoerder van de Federale Overheidsdienst Financiën, liet midden 2021 aan de media weten dat ‘cryptorekeningen’ rekeningen van allerlei aard zijn en daarom dus aangegeven dienen te worden. Daarmee is de kous af. Tevens blijkt uit het antwoord van de Minister van Financiën duidelijk dat ‘custodial wallets’ moeten worden aangegeven in de aangifte personenbelasting, alsook bij het CAP.

- Ten tweede werd rond 2016 een gelijkaardig debat gevoerd rond Paypal. In die periode stelde een aantal parlementsleden de vraag aan de Minister van Financiën of een rekening bij Paypal als een buitenlandse bankrekening werd beschouwd vanuit het perspectief van de aangifteverplichting. Toen klonk het besluit dat dergelijke rekeningen aangegeven moesten worden, tenzij ze niet beroepsmatig werden gebruikt én er geen tegoeden op die rekening werden aangehouden langer dan nodig voor de transactie waarvoor de tegoeden werden gestort. Het is allerminst onmogelijk dat eenzelfde conclusie zal worden bereikt met betrekking tot de wereld van crypto.

- De derde en wellicht belangrijkste reden heeft te maken met de spreekwoordelijke lichaamstaal van de belastingplichtige naar de overheid toe. Vandaag de dag leeft bij de fiscus de idee dat iedereen die een rekening niet aangegeven heeft, een fraudeur is, zoals dit in de praktijk tot uiting komt in de CRS (Common Reporting Standards) – dossiers. Aldus heeft de fiscus de mogelijkheid om een administratieve boete op te leggen van 50 tot 1.250 EUR en heeft zij bovendien de mogelijkheid haar onderzoek te voeren over een tijdspanne van zeven jaar in plaats van de gebruikelijke drie jaar. Ten slotte zal zij bij correctie een boete opleggen van 50% tot 200% van de verschuldigde belasting.

De belastingplichtige heeft er alle belang bij om de fiscus te tonen dat hij niets te verbergen heeft en zich niet te wagen aan een discussie over de verplichting om rekeningen aan te geven.

4. De melding bij het CAP

De aangifte bij de Nationale Bank van België verloopt via het CAP. Echter, is de module op de website van het CAP op dit tijdstip nog niet aangepast aan aangifte van crypto wallets: de module blijft vragen om opgave van een rekeningnummer, ook al werkt crypto zonder rekeningnummer of fysieke instelling. In dat veld vul je best in wat de rekening op het exchange-platform in kwestie onderscheidt van andere rekeningen. Bij exchanges is dit doorgaans een e-mailadres of een gebruikersnaam.

Daarnaast vraagt de website van het CAP naar het adres van vestiging van de instelling die de rekening beheert. In sommige gevallen is dat zeer moeilijk te vinden.[2] Wie een rekening aanhoudt bij een exchange die geen informatie publiek maakt over haar vestigingsadres, kan ofwel op het internet zoeken tot men een adres vindt dat correct lijkt, of vult ‘ongekend’ in.

Vermits de module van het CAP niet is aangepast aan de aangifte van wallets, biedt een begeleidende brief met toelichting over de wallets van de titularis, een toegevoegde waarde. Om volledig open kaart te spelen, kan zelfs het bestaan van de non custodial wallets, die in se niet moeten worden aangegeven, toch worden gemeld – zonder enige verplichting de public keys mee te delen-.

Op het einde van de aangifte bij het CAP biedt de module de mogelijkheid om een pdf-bestand te downloaden dat de aanmelding bevestigt. Het is ten zeerste aangeraden om dit document op te slaan.

5. Wat brengt de toekomst?

Op nationaal niveau is het tot vandaag wachten op een deftig signaal vanuit de ‘Wetstraat’ voor een wetgevend ingrijpen rond cryptomunten en de blockchain.

Op Europees niveau ligt dat anders. De Europese Commissie heeft intussen het wetgevend proces opgestart om twee richtlijnen uit te vaardigen met de intentie op Europees niveau een geharmoniseerd wettelijk kader rond cryptomunten te implementeren.

De eerste richtlijn die de Europese Commissie wil lanceren is de DAC8-richtlijn, waarbij ‘DAC’ staat voor Directive in Administrative Cooperation, ofwel de richtlijn voor administratieve samenwerking. Het doel van deze richtlijn is dat de fiscale overheden van de verschillende lidstaten automatisch of eenvoudig op elkaars verzoek, informatie kunnen uitwisselen die toestaat om op een efficiënte wijze belastingen te heffen. Maar op dit moment heeft de Europese Commissie nog geen concreet voorstel op papier gezet.

De Markets in Crypto-assets (‘MICA’)- richtlijn mikt dan weer om via een heel aantal regels, vooral bedoeld voor ontwikkelaars van cryptomunten en exploitanten van exchanges, cryptomunten en de bockchain in het reguliere financiële circuit te integreren.

6. Cryptomunten cryptisch belast

Beleggen in cryptomunten is bijzonder toegankelijk en eenvoudig. Dit staat echter in schril contrast met het vreselijk onduidelijke wettelijke kader dat de fiscaliteit rond deze specifieke beleggingen regelt, zoals aangetoond door dit artikel.

Wie meer vragen heeft omtrent de fiscale regels rond meerwaarden uit verkoop van cryptomunten en de fiscale behandeling van inkomsten in cryptomunten of de compliance in de financiële sector voor cryptomunten, kan dit alles en meer vernemen in het boek : "Cryptomunten cryptisch belast" van Dave Van Moppes, Baptistin Alaime en Jan Van Hemelen van Tuerlinckx Tax Lawyers.

[1] Verslag aan de koning bij het Koninklijk Besluit dd. 03/04/2015

[2] Changpeng Zhao, CEO van Binance,

Auteurs: TOON PROOST, DAVE VAN MOPPES, BAPTISTIN ALAIME

Bron: Tuerlinckx Tax Lawyers