- FR

- NL

- EN

Controles BV-vrijstellingen en nieuwe verlengde onderzoekstermijn voor 2024

Temps de lecture: 6 min | 11 mrt. 2024 à 06:00

Ook in 2024 zal de fiscus opnieuw controles uitvoeren op de toepassing van de vrijstellingen van doorstorting van bedrijfsvoorheffing. Sinds 8 januari 2024 beschikt de fiscus daarbij in bepaalde gevallen over een verlengde onderzoekstermijn bij de vaststelling van een inbreuk. De taxatieambtenaren zullen daardoor overtredingen inzake de bedrijfsvoorheffing in de loop van de vorige vijf, in de plaats van de vorige twee jaren, kunnen onderzoeken. Hoewel de onderzoeksbevoegdheden van de fiscus wezenlijk worden uitgebreid, gelden er belangrijke beperkingen.

Controleacties en -tactieken BV-vrijstellingen: steeds strikter

Tegenwoordig organiseert de FOD Financiën elk jaar een controleactie naar de vrijstellingen van doorstorting van bedrijfsvoorheffing. Dit gebeurt op basis van steekproeven.

Een werkgever komt in het vizier van een controle op basis van de risico-indicatoren die de FOD Financiën voor elke vrijstelling heeft geïdentificeerd. Deze indicatoren krijgen elk een bepaald gewicht en worden ook steeds verfijnd.

Voor nagenoeg elke vrijstelling heeft de FOD Financiën op zijn beurt een controletactiek. Er is bijvoorbeeld voor elke vrijstelling een model van vraag om inlichtingen beschikbaar. Ook om uitzendbureaus te controleren heeft de fiscus een specifieke tactiek ontwikkeld die steunt op representatieve steekproeven.

Net zoals wat geldt voor de risico-indicatoren, vormen de toepassingsvoorwaarden van een bepaalde vrijstelling de basis om de controletactieken op te stellen. Voor ploegenarbeid is dit bijvoorbeeld de voorwaarde dat de opeenvolgende ploegen hetzelfde werk moeten verrichten zowel qua inhoud als qua omvang. Bovendien is het wettelijke kader m.b.t. die vrijstelling aanzienlijk gewijzigd met ingang van 1 april 2022, zodat de administratie daarvoor een aanzienlijk aangepaste controletactiek heeft uitgewerkt. Voor onderzoek en ontwikkeling gaat het onder meer om de hoedanigheid van onderzoeker, de afbakening van projecten en programma’s en het karakter van de diploma’s.

Los van de controleacties is er in 2024 ook een nieuwe sensibiliseringsactie gepland. Deze dient om ondernemingen aan te zetten om hun aanpak m.b.t. de vrijstellingen aan een zelfevaluatie te onderwerpen.

Gewone onderzoeks- en aanslagtermijn: drie jaar

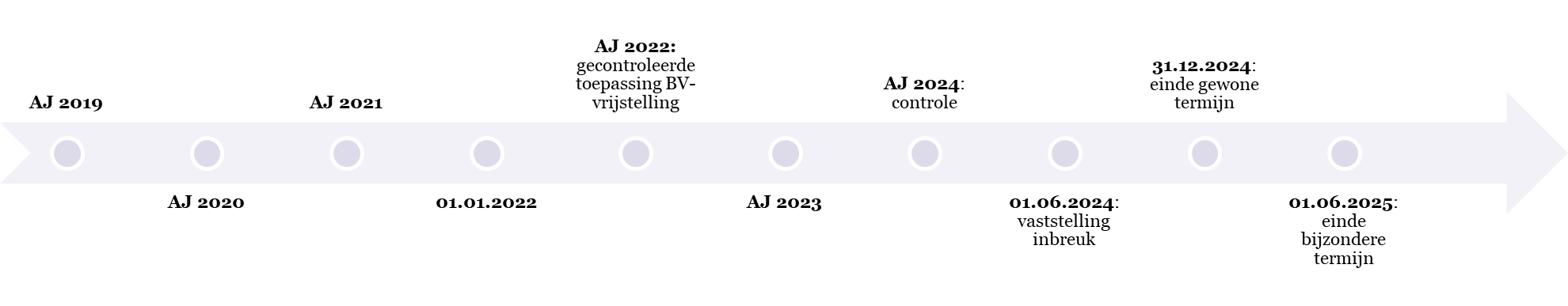

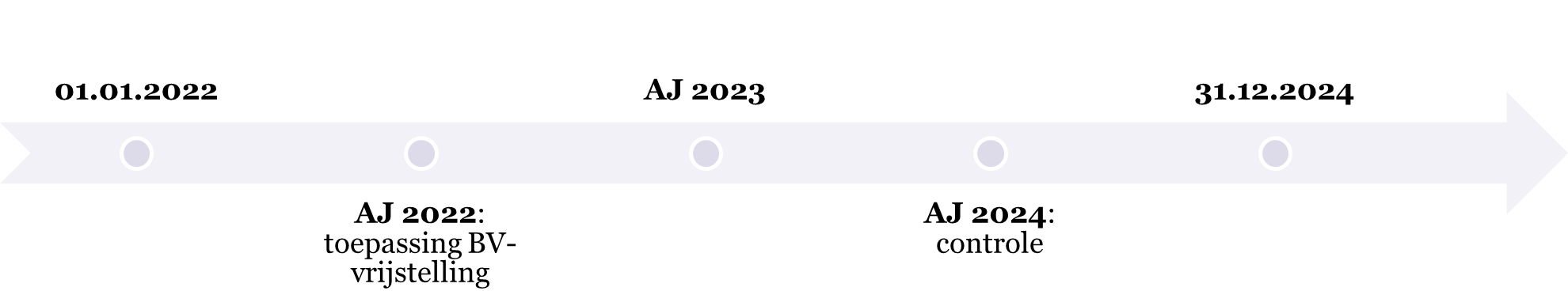

Indien een belastingplichtige negatieve aangiftes in de bedrijfsvoorheffing indient voor de toepassing van een vrijstelling, kan de administratie tijdens de gewone onderzoeks- en aanslagtermijn gedurende drie jaar onderzoekingen doen daaromtrent. Voor de bedrijfsvoorheffing is het aanslagjaar gelijk aan het inkomstenjaar.

In de praktijk worden controles inzake de bedrijfsvoorheffing vaak uitgevoerd twee jaar nadat de vrijstelling werd genoten. Stel dat een belastingplichtige-werkgever in 2024 wordt gecontroleerd op de toepassing van een vrijstelling van doorstorting van bedrijfsvoorheffing voor aanslagjaar 2022. In dat geval moet de administratie haar onderzoek afronden en eventueel een aanslag vestigen tegen 31 december 2024 (indien er geen sprake is van fraude). Een belastingcontrole waarbij aanslagjaar 2022 wordt onderzocht, kan dus slechts worden verricht tot en met uiterlijk 31 december 2024.

Bijzondere aanslagtermijn in de bedrijfsvoorheffing (art. 358, §1, 1° WIB 92): inbreuk in vijf jaar voorafgaand aan vaststelling

Bovendien geldt dat, indien een controle of een onderzoek i.v.m. de inkomstenbelastingen ten name van een welbepaalde belastingplichtige uitwijst dat er een inbreuk inzake bedrijfsvoorheffing is begaan in de loop van één van de vijf jaren vóór het jaar van de vaststelling, de (aanvullende) belasting ook nog mag worden gevestigd indien de gewone driejarige termijn al is verstreken. In dergelijk geval beschikt de fiscus over een bijzondere aanslagtermijn van twaalf maanden.

Het is aan de fiscus om de aanvangsdatum, t.w. de datum van vaststelling van de inbreuk, te bewijzen (zie onze vorige nieuwsbrief hierover).

Wet 28 december 2023 houdende diverse fiscale bepalingen: voortaan ook bijzondere onderzoekstermijn in de bedrijfsvoorheffing

Principe: nieuw artikel 333/3 WIB 92

Wat de bedrijfsvoorheffing betreft, veronderstelde de toepassing van de bijzondere aanslagtermijn van twaalf maanden dat de inbreuk inzake de bedrijfsvoorheffing werd vastgesteld en dat geen enkel bijkomend onderzoek nodig was voor het vestigen van de (aanvullende) belasting. Dat was uiteraard niet evident, aangezien vaak bijkomend onderzoek nodig is voor het vestigen van een aanslag, zeker wanneer de fiscus verder dan drie jaar wil teruggaan in de tijd.

De wet van 28 december 2023 houdende diverse fiscale bepalingen heeft daar nu verandering in gebracht: de wet heeft van de bestaande aanslagtermijn van twaalf maanden, wanneer bij een controle of een onderzoek een overtreding van de bedrijfsvoorheffing aan het licht komt, ook een equivalente onderzoekstermijn gemaakt. Dit doet nieuwe vraagstukken rijzen.

Zo is de vraag of de fiscus de vaststelling van een inbreuk tijdens de gewone driejarige termijn kan aangrijpen om nadien de volledige vijf jaar voorafgaand aan die vaststelling te controleren op diezelfde inbreuk. Bij een ruime interpretatie lijkt dit wel degelijk het geval, voor zover het onderzoek een gevolg is van de vaststelling van de inbreuk.

In het kader van voormelde controle stelt de fiscus op 1 juni 2024 een inbreuk inzake de bedrijfsvoorheffing m.b.t. aanslagjaar 2022 vast. Er is dus sprake van een inbreuk “in de loop van één der vijf jaren vóór het jaar van de vaststelling”. Bijgevolg opent deze vaststelling de nieuwe bijzondere onderzoekstermijn, zodat in het licht van de ruime(re) interpretatie de fiscus ook de aanslagjaren 2021, 2020 en 2019 zou kunnen controleren op diezelfde inbreuk. De (aanvullende) belasting moet uiterlijk tegen 1 juni 2025 gevestigd worden.

Ook lijkt het niet uitgesloten dat een inbreuk die wordt vastgesteld naar aanleiding van een initiële controle bij een uitzendbureau gevolgen kan hebben voor de onderzoeks- en aanslagtermijnen bij de gebruikers van het uitzendbureau.

Belangrijke beperking: zonder vaststelling inbreuk geen onderzoekstermijn voor vijf jaar

De taxatieambtenaar zal pas zijn onderzoek in het kader van de bedrijfsvoorheffing kunnen verrichten voor het geheel van de vijf betrokken jaren voor zover het onderzoek een gevolg is van de vaststelling van een inbreuk, binnen de gewone onderzoekstermijn (behoudens in geval van fraude). Met andere woorden: indien de fiscus tijdens de gewone onderzoekstermijn geen inbreuk inzake de bedrijfsvoorheffing vaststelt, dan speelt de bijzondere onderzoekstermijn in beginsel niet. De bijzondere aanslagtermijn (waarvan de bijzondere onderzoekstermijn een afgeleide vormt) is dan immers niet van toepassing.

Een uitzondering op dit principe geldt indien de belastingplichtige n.a.v. een controle informatie aan de fiscus bezorgt over reeds verjaarde aanslagjaren. Ook kan een controle inzake de vennootschapsbelasting binnen de normale onderzoekstermijn aanleiding geven tot de toepassing van de bijzondere onderzoeks- en aanslagtermijn in de bedrijfsvoorheffing.

Inwerkingtreding: 8 januari 2024

De mogelijkheid voor de administratie om onderzoeksverrichtingen te stellen m.b.t. de vijf jaren voorafgaand aan de vaststelling van een inbreuk inzake de bedrijfsvoorheffing is in werking getreden op 8 januari 2024. Een nieuwe procedureregel is onmiddellijk van toepassing en heeft bijgevolg betrekking op situaties die zich nu voordoen, alsook op niet-verjaarde aanslagjaren.

Heeft u te maken met een controle inzake bedrijfsvoorheffing? Aarzel dan niet om contact op te nemen met onze specialisten (Daan Buylaert, Kimberley De Plucker, Charlotte Meskens en Gauthier Vandenbossche) en/of ons procedureteam (Vincent Vercauteren, Tayfun Anil en Helene Herpelinck).