- FR

- NL

- EN

Hoe beïnvloeden de traditionele en de nieuwe monetairbeleidsinstrumenten de economie van het eurogebied en van België? Uitdagingen bij het schatten en resultaten ?

15 sep. 2021 à 09:53

Vanaf 2019 wordt de volledige versie van de artikels van het Economisch Tijdschrift in het Engels gepubliceerd, met een digest in het Nederlands en het Frans (zie in bijlage "How do standard. and new monetary policy instruments affect the economy of the euro area and Belgium ? Estimation challenges and results, M. Deroose").

Knelpunten (persbericht)

Het identificeren en ramen van de effecten van monetairbeleidsschokken is niet eenvoudig. De invoering van nieuwe monetairbeleidsinstrumenten (bijvoorbeeld forward guidance en activa-aankopen) zorgt daarenboven voor extra uitdagingen.

Dit artikel werpt een licht op de complexiteiten ter zake. De volgende vragen worden behandeld:

> Wat zijn monetairbeleidsschokken?

> Welke uitdagingen stellen zich in het algemeen bij het identificeren van de schokken en, meer specifiek, in een VAR-model en hoe kunnen deze worden aangepakt?

> Hoe werken monetairbeleidsschokken door in de economie?

> Wat deze laatste vraag betreft, focust de empirische analyse op één methode om in te schatten op welke manier het traditioneel monetairbeleidsinstrument van de ECB (dat inwerkt via wijzigingen in de korte rentes) en de niet-traditionele maatregelen (die inwerken via wijzigingen in de lange rentes) het bbp en het prijspeil in het eurogebied beïnvloeden. Ook het effect op de belangrijkste Belgische macro-economische variabelen wordt kort behandeld.

Inleiding

Op welke manier beïnvloedt het monetair beleid de economie? Het is een kernvraag in de macro-economie waar in de literatuur uitgebreid aandacht werd en wordt aan besteed.

Over de impact van de wijzigingen in de kortetermijnbeleidsrentes – het traditioneel monetairbeleidsinstrument – bestaat een relatieve consensus. Kort gezegd, komt die erop neer dat een onverwachte stijging van de beleidsrente aanleiding geeft tot een tijdelijke inkrimping van de economische bedrijvigheid, terwijl het prijspeil persistent daalt. Dankzij de talrijke studies en de jarenlange ervaring met het rente-instrument hebben de centrale banken een redelijk goed zicht op de manier waarop wijzigingen in de beleidsrentes in de economie worden doorgegeven.

Gedurende het afgelopen decennium dienden de centrale banken – waaronder ook de Europese Centrale Bank (ECB) – hun instrumentarium echter uit te breiden met nieuwe maatregelen zoals forward guidance en grootschalige aankopen van activa. Die nieuwe maatregelen zijn erop gericht de langere rentes te verlagen, veeleer dan de korte rentes te beïnvloeden.[1] Zo garanderen ze dat de centrale banken, zelfs als deze laatste de beleidsrentes niet verder kunnen verlagen, de economie nog kunnen stimuleren en de inflatie kunnen sturen in de richting van de doelstelling. Aangezien die instrumenten op het ogenblik van hun implementatie zeer experimenteel waren (ze werden als ‘niet-standaard’ of ‘niet-conventioneel’ bestempeld), was er weinig bekend over de transmissie ervan. Ook het identificeren en het ramen van de impact van deze nieuwe monetairbeleidsinstrumenten zorgde voor nieuwe uitdagingen, die (deels) werden opgevangen door innovaties in economische modellering.

Bijgevolg hebben we momenteel beter zicht op hoe de nieuwe monetairbeleidsinstrumenten de economie beïnvloeden. Tot dusver concluderen de verrichte studies doorgaans dat die instrumenten bijgedragen hebben tot de werking van de financiële markten en dat ze erin geslaagd zijn extra macro-economische stimulans te bieden.[2] In het licht van haar in januari 2020 opgestarte strategische evaluatie, heeft de ECB ook onderzocht in hoeverre haar nieuwe instrumenten geschikt zijn. Daaruit is gebleken dat de beleidsrentes het belangrijkste monetairbeleidsinstrument blijven, maar dat ook de nieuwe maatregelen ‘integrerend deel uitmaken van het instrumentarium, en wanneer nodig kunnen worden ingezet’. [3]

Dit artikel wil licht werpen op de hierboven vermelde kwesties, met bijzondere aandacht voor de moeilijkheden die zich voordoen bij het vaststellen van monetairbeleidsschokken en bij het schatten, door middel van een vector autoregressief (VAR) model, van hoe die schokken doorwerken in de economie. De empirische analyse maakt gebruik van een relatief nieuwe identificatiemethode om de impact te illustreren van het traditioneel monetair beleid (dat werkt via wijzigingen in de korte beleidsrente) en van de nieuwe monetairbeleidsmaatregelen (die inwerken via wijzigingen in de lange rentes) op belangrijke macro-economische variabelen van het eurogebied en van België.

Uitdagingen bij het documenteren van de impact van het monetair beleid

Om de oorzakelijke effecten van het monetair beleid op de economie te ramen, moeten monetairbeleidsschokken worden geïdentificeerd, dat zijn beleidsacties die losstaan van bewegingen in andere variabelen. De meeste veranderingen in de monetairbeleidsinstrumenten zijn echter toe te schrijven aan de systematische reactie van de centrale banken op economische omstandigheden. Dit stemt overeen met het feit dat de centrale banken hun doelstelling inzake prijsstabiliteit gewoonlijk nastreven door een consistent en voorspelbaar monetair beleid te voeren, aangezien dit de economische agenten helpt om op een correcte wijze verwachtingen te vormen en bijdraagt tot een meer stabiele inflatie en economische activiteit.

Bij veranderingen in de beleidsinstrumenten is het niet eenvoudig om de systematische reacties te onderscheiden van de schokken. Doordat de transparantie en het systematisch gedrag van de centrale banken de afgelopen decennia wellicht zijn toegenomen, stelt dit probleem zich nog sterker. Bovendien heeft de invoering van nieuwe monetairbeleidsmaatregelen gezorgd voor nieuwe identificatie- en schattingsuitdagingen. Een specifiek probleem dat daarbij opduikt, is bijvoorbeeld hoe de impact van de afzonderlijke nieuwe maatregelen moet worden geïdentificeerd aangezien diverse maatregelen vaak op hetzelfde ogenblik werden aangekondigd. Daarenboven impliceert het relatief kortstondig gebruik van de nieuwe maatregelen ook dat slechts een beperkt aantal schokken kunnen worden geïdentificeerd. Bovendien wordt de effectiviteit van de nieuwe maatregelen enkel geanalyseerd in een lagerenteomgeving, wat de veralgemening van de empirische resultaten bemoeilijkt.

Algemeen beschouwd, zijn er structurele modellen nodig om de schokken te scheiden van de systematische wijzigingen in het monetair beleid en om de doorwerking ervan te analyseren (via impulsresponsfuncties). In dat opzicht wordt bijvoorbeeld zeer veel gebruik gemaakt van VAR-modellen – waarop in dit artikel eveneens de focus ligt. Het artikel licht ook toe welk identificatieprobleem in een VAR moet worden opgelost en gaat kort in op enkele nieuwe econometrische methoden die sommige van de hierboven vermelde identificatieproblemen helpen oplossen. Alle methoden hebben echter voor- en nadelen. In de praktijk worden dus vaak verschillende identificatiestrategieën en modellen gebruikt om na te gaan hoe robuust de verkregen resultaten zijn. De empirische analyse in dit artikel maakt gebruik van een, vrij recente, identificatiemethode, waarbij tekenrestricties worden opgelegd op hoogfrequente variabelen.

Een model met hoogfrequente financiële variabelen, tekenrestricties en een informatiekanaal

De analyse beoogt voor het eurogebied traditionele monetairbeleidsschokken (die in eerste instantie een impact hebben op de korte beleidsrente) te onderscheiden van niet-traditionele monetairbeleidsschokken (die vooral effect sorteren op de lange rentes). Daarvoor wordt gebruik gemaakt van hoogfrequente wijzigingen in de driemaands OIS-rente en in de tienjaars rente op Duitse Bunds (zijnde de meest veilige lange rente in het eurogebied), die worden gemeten in een kort tijdsbestek rond de monetairbeleidsaankondigingen van de ECB.[4] Dat kort tijdsbestek zou er moeten helpen voor zorgen dat de financiëlemarktbewegingen binnen dit tijdsbestek uitsluitend toe te schrijven zijn aan (het onverwachte deel) van de aankondigingen (ze weerspiegelen dus verrassingen).

Het is echter mogelijk dat monetairbeleidsmededelingen niet enkel informatie bevatten over wijzigingen in het beleidsinstrument (een monetairbeleidsschok), maar ook over hoe de centrale bank de economische vooruitzichten inschat (een informatieschok). Een onverwachte aankondiging kan derhalve de overtuiging van de markten wijzigen omdat deze laatste, enerzijds, informatie ontvangen over de huidige en toekomstige koers van het monetair beleid en ze, anderzijds, nieuwe informatie ontvangen over de economische stand van zaken.

Om rekening te houden met het informatiekanaal van de centrale bank wordt in de analyse gebruik gemaakt van een derde hoogfrequente variabele, namelijk de dagelijkse wijziging in de vijfjaars inflatieswaprente (ILS-rente).[5] Het teken van het verband tussen de inflatiemaatstaf en de rente maakt het meer bepaald mogelijk de informatieschokken te onderscheiden van de zuivere monetairbeleidsschokken. Een monetairbeleidsschok wordt geïdentificeerd door een negatief verband aangezien volgens de theorie een verkrapping van het monetair beleid de inflatieverwachtingen drukt. Een informatieschok van een centrale bank wordt daarentegen geïdentificeerd door een positief verband aangezien de aankondiging van goed nieuws over de toekomstige economische situatie de rentes en de inflatieverwachtingen opvoert.

De identificatie van de drie schokken en de raming van de macro-economische impact ervan op de economie van het eurogebied en van België gebeuren in één model, volgens de methodologie van Jarociński en Karadi (2020). De drie hoogfrequente financiële variabelen worden rechtstreeks toegevoegd (als endogene variabelen) aan een Bayesiaanse VAR met zeven maandelijkse variabelen, namelijk: de driemaands OIS-rente, de tienjaars rente op Duitse overheidsobligaties, de Eurostoxx 50 aandelenmarktindex, het reëel bbp van het eurogebied, de totale HICP van het eurogebied, het reëel bbp van België en de totale HICP van België.

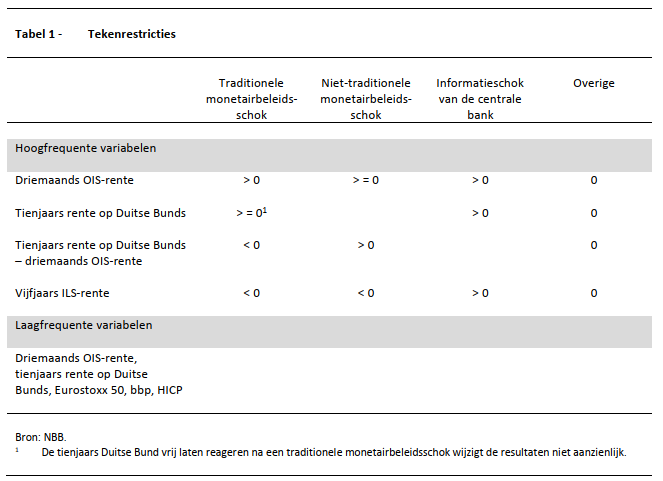

Door op de hoogfrequente financiële variabelen tekenrestricties toe te passen (zie tabel 1), kunnen de drie schokken van elkaar worden onderscheiden. Zoals hierboven toegelicht, vangt de informatieschok van de centrale bank de verrassingen op die vervat zitten in de verklaringen van de ECB waarin informatie wordt verstrekt over de macro-economische situatie. Er wordt van uitgegaan dat de informatieschok van de centrale bank de korte rente, de lange rente en de inflatieverwachtingen opvoert.

Verrassingen in de monetairbeleidsaankondigingen van de ECB die afwijkingen weerspiegelen van de gebruikelijke reactiefunctie, worden daarentegen opgevangen door de traditionele en niet-traditionele monetairbeleidsschokken. Het voornaamste verschil tussen beide schokken is het teken dat wordt opgelegd op de reactie van de rentecurve (dat is het verschil tussen de lange en de korte rente). Een traditionele schok als gevolg van een monetaire verkrapping doet de korte rente forser stijgen dan de lange rente (wat neerkomt op een afvlakking van de rentecurve) en drukt de inflatieverwachtingen. Een onverwachte verkrapping van de nieuwe monetairbeleidsinstrumenten doet de lange rente forser stijgen dan de korte rente (wat de rentecurve steiler maakt) en drukt de inflatieverwachtingen. Merk op dat een niet-traditionele monetairbeleidsschok alle wijzigingen in de monetaire maatregelen, die hoofdzakelijk een impact hebben op de lange rente, weerspiegelt. De schok omvat dus, bijvoorbeeld, de impact van forward guidance en van de activa-aankopen door de ECB, maar ook de impact van andere maatregelen, ook die van vóór de financiële crisis en de daaropvolgende periode van lage rentes.[6]Tot slot worden er geen restricties opgelegd op de reacties van de laagfrequente variabelen.

[1] Forward guidance ( zijnde de communicatie van de centrale bank over de toekomstige monetairbeleidsvoering), bijvoorbeeld, beïnvloedt voornamelijk de renteverwachtingen waarbij aanwijzingen dat het beleid nog een tijdlang accommoderend zal blijven, de langere rentes drukken. Activa-aankopen door de centrale bank, daarentegen, drukken vooral de in de langere rentes vervatte termijn- en risicopremies.

[2] Zie, bijvoorbeeld, BIS (2019) voor een algemeen overzicht van de effectiviteit van niet-traditionele monetairbeleidsinstrumenten, en Rostagno et al. (2021) voor bevindingen met betrekking tot het eurogebied.

[3] Zie de persconferentie van de ECB over de uitkomst van de strategische beoordeling door Christine Lagarde en Luis de Guindos op 8 juli 2021.

[4] De hoogfrequente renteverrassingen zijn afkomstig van de “Euro Area Monetary Policy event study Database”, samengesteld door Altavilla et al. (2019).

[5] In lijn met de benadering van, bijvoorbeeld, Jarociński en Karadi (2020), en Andrade en Ferroni (2021).

[6] Deze analyse maakt dus geen onderscheid tussen de respectieve impact van de afzonderlijke nieuwe maatregelen. Een studie voor het eurogebied waarin wel een onderscheid wordt gemaakt tussen de financiële en macro-economische impact van respectievelijk negatieve rentes, forward guidance en activa-aankopen is, bijvoorbeeld, Rostangno et al. (2021).

Resultaten

De schokken worden weergegeven in grafiek 1. Er is wat toegenomen volatiliteit merkbaar in de reeks traditionele monetairbeleidsschokken tijdens de financiële crisis van 2008 en de overheidsschuldencrisis in het eurogebied van 2010-2012. Bovendien neemt de volatiliteit van de niet-traditionele monetairbeleidsschok in 2015 beduidend toe, wat samenvalt met de implementatie van het uitgebreide ECB-programma voor de aankoop van activa. De reeks niet-traditionele schokken toont echter ook variatie vóór 2015 en zelfs vóór het uitbreken van de financiële crisis, wat bevestigt dat het om een algemene verzamelmaatstaf van monetairbeleidsaankondigingen gaat die voornamelijk de lange rente beïnvloeden.

Grafiek 2 toont de reacties van de laagfrequente variabelen op de drie geïdentificeerde monetaire schokken (in het blauw). In overeenstemming met de opgelegde tekenrestricties, beïnvloedt de traditionele monetairbeleidsschok voornamelijk de korte rente, terwijl de niet-traditionele monetairbeleidsschok hoofdzakelijk de lange rente impacteert. De aandelenprijzen dalen initieel als gevolg van een verkrappende niet-traditionele schok; hun opwaartse reactie na een traditionele schok is contra-intuïtief, maar niet-significant. Wat de macro-economische variabelen betreft, drukken de beide monetaire schokken het bbp en het prijspeil van het eurogebied (hoewel de reactie van het bbp op het traditioneel monetair beleid niet-significant is).

De dynamische impact van de twee monetairbeleidsschokken op de Belgische economie is vergelijkbaar met die op het eurogebied als geheel, hoewel de prijsindex in België op het eerste gezicht ietwat sterker daalt (zie de stippellijn in grafiek 2). Dit laatste resultaat lijkt het gevolg te zijn van de energiecomponent in de HICP, die in België volatieler neigt te zijn dan in het eurogebied. Wanneer de totale HICP in de VAR-analyse wordt vervangen door de HICP met uitzondering van energie en voedingsmiddelen, dan reageert het prijspeil van het eurogebied en van België veel minder en trager op de traditionele en niet-traditionele monetairbeleidsschokken. De prijsimpact blijft wel negatief en zeer vergelijkbaar voor beide schokken en voor beide economieën.

De reacties die worden verkregen voor de informatieschok van de centrale bank stroken met het scenario waarin de centrale bank goed nieuws meedeelt over de vraagzijde van de economie en, in lijn met haar reactiefunctie, het monetair beleid verkrapt. In het algemeen, reageren de variabelen sterk en significant op een informatieschok , en meer dan op de zuiver monetairbeleidsschokken. Het is evenwel niet duidelijk in welke mate die sterke reactie de verwezenlijking van de positieve nieuwsvoorspellingen weergeeft of louter het oorzakelijk effect is van de centralebankmededeling op de economie.

Om na te gaan hoe relevant het is om rekening te houden met het informatiekanaal van de centrale bank bij het beoordelen van de transmissie van de monetairbeleidsschokken, worden in grafiek 2 (in het oranje) ook de ramingsresultaten toegevoegd die op basis van hetzelfde model worden verkregen, maar met identificatie van slechts twee schokken – een traditionele en een niet-traditionele monetairbeleidsschok.[7] Die identificatie lijkt de elkaar tegenwerkende effecten van zuiver monetairbeleidsschokken en informatieschokken te mengen. In het algemeen , lijkt de identificatie met twee schokken de effectiviteit van het monetair beleid te onderschatten, wat beklemtoont hoe belangrijk het is de zuiver monetairbeleidsschokken te onderscheiden van de informatieschokken van centrale banken – zoals wordt gesuggereerd door Jarociński en Karadi, en Miranda-Agrippino en Rico (2020).

[7] In de praktijk komt dit neer op het verwijderen van de inflatieverrassingsreeks uit de hoogfrequente variabelen en het toepassen van dezelfde tekenrestricties op de renteverrassingen zoals beschreven in tabel 1.

Samengevat, blijkt uit de empirische analyse in dit artikel dat de niet-traditionele monetairbeleidsmaatregelen de macro-economische variabelen van het eurogebied en van België op een vergelijkbare manier beïnvloeden als onverwachte wijzigingen in de beleidsrentes. Het laatste woord hierover is echter nog niet gezegd. Aangezien de nieuwe monetairbeleidsmaatregelen (naar alle waarschijnlijkheid) deel zullen gaan uitmaken van het gebruikelijk monetairbeleidsinstrumentarium, zal de effectiviteit ervan voorwerp blijven van debat en onderzoek.