- FR

- NL

- EN

Hypothecaire kredieten bereiken nieuwe hoogtes in het derde trimester van 2024

Temps de lecture: 7 min | 02 nov. 2024 à 05:00

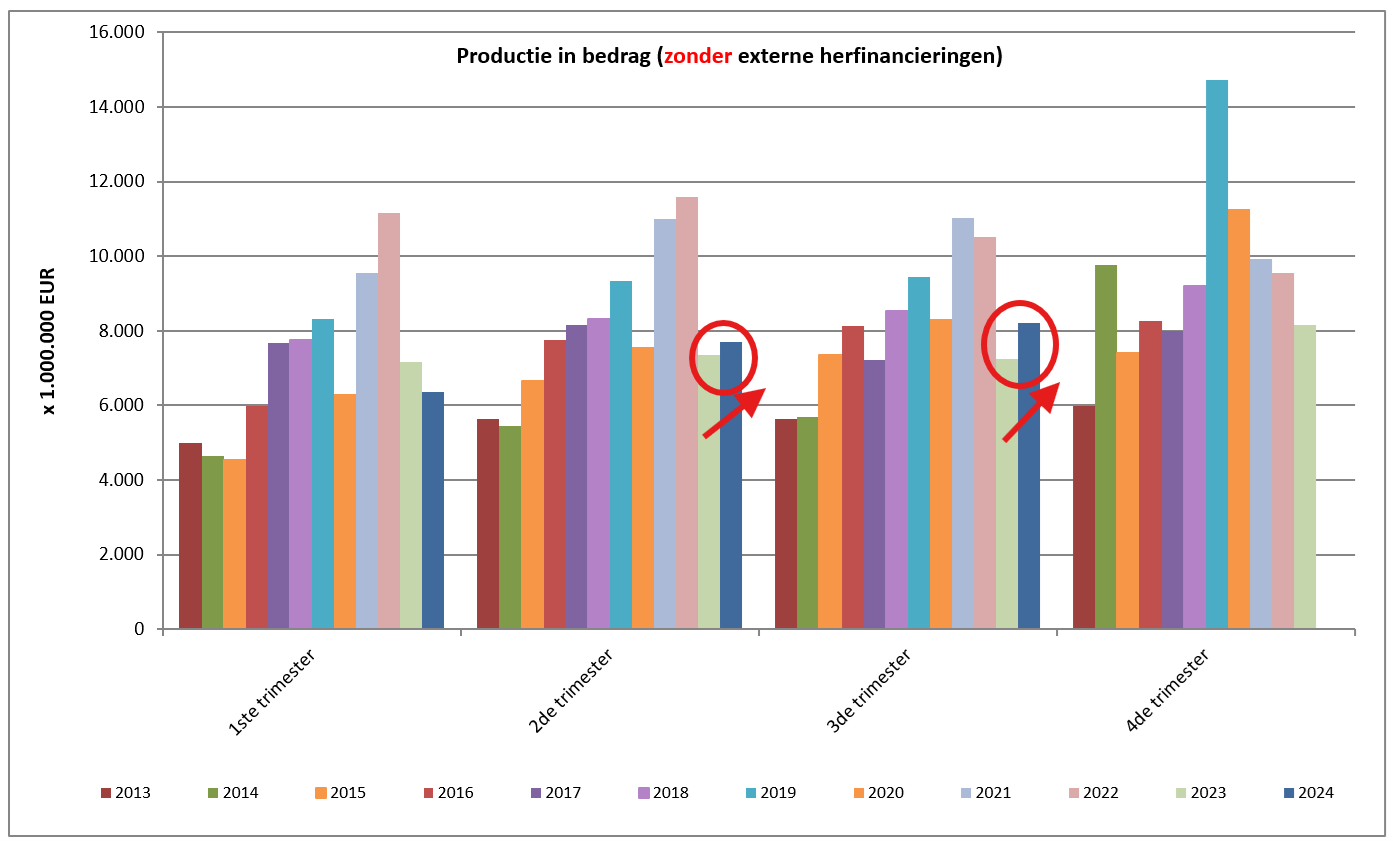

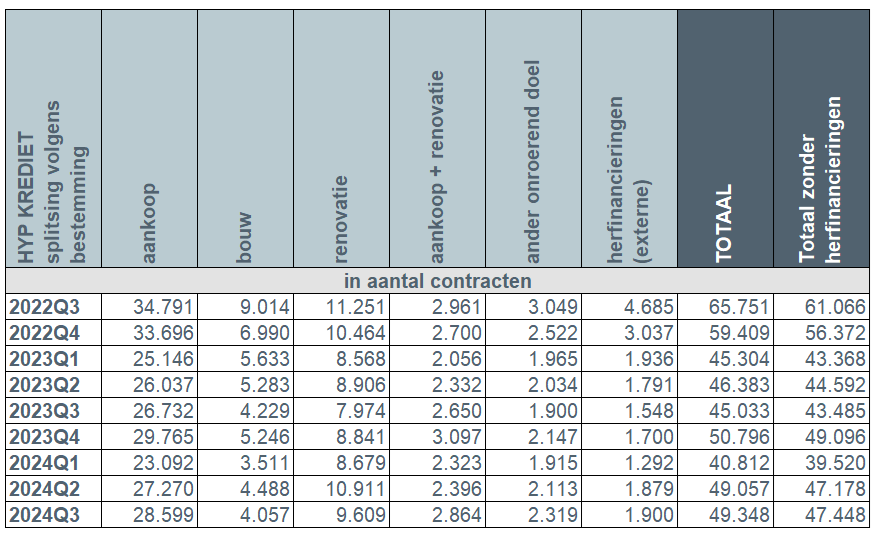

In het derde trimester van 2024 werden ongeveer 47.500 hypothecaire kredietovereenkomsten afgesloten voor een totaalbedrag van ongeveer 8,2 miljard EUR (exclusief herfinancieringen).

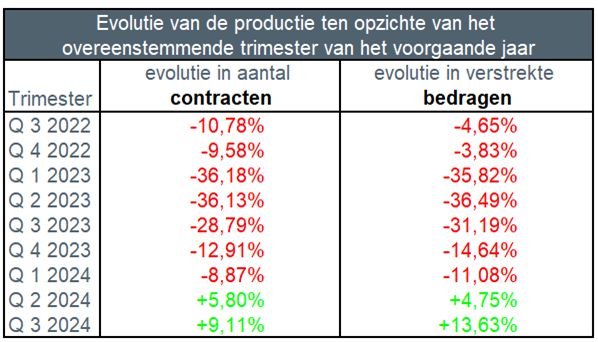

Dit betekent een stijging van iets meer dan 9% in het aantal verstrekte kredietovereenkomsten ten opzichte van het derde trimester van vorig jaar. In bedrag aan verstrekte leningen werd er een stijging van ongeveer 14% opgetekend in vergelijking met vorig jaar.

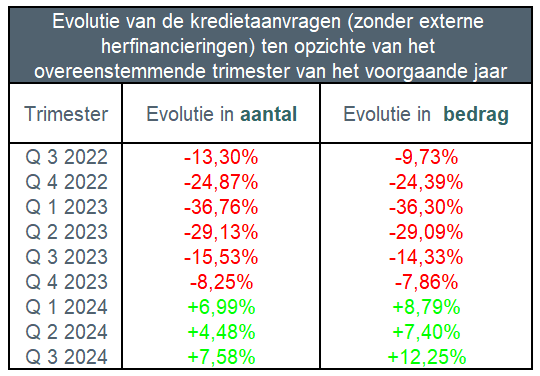

Herfinancieringen buiten beschouwing gelaten, steeg het aantal kredietaanvragen in het derde trimester van 2024 met ongeveer 7,5% ten opzichte van het derde trimester van 2023. Ook in bedrag was er in het derde trimester van 2024 een stijging met ongeveer 12%.

Dat blijkt uit de statistieken inzake hypothecair krediet die de Beroepsvereniging van het Krediet (BVK) vandaag heeft

Aantal kredietaanvragen stijgt verder

Uit een vergelijking van de cijfers met die van 2023 blijkt dat, net als in de voorgaande twee kwartalen, de kredietvraag in het derde kwartaal van 2024 verder is gestegen. Daardoor steeg ook de kredietverlening ten opzichte van vorig jaar.

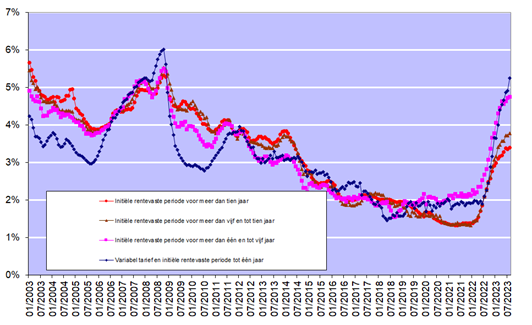

De rentevoeten voor hypothecaire kredieten kenden in het voorbije trimester verder een dalende trend. Volgens cijfers gepubliceerd door de Nationale Bank van België schommelden deze in augustus van gemiddeld 5,17% (voor kredieten met een initiële periode van rentevastheid tot 1 jaar) tot gemiddeld 3,12% (voor kredieten met een initiële rentevaste periode van meer dan 10 jaar).

"De verdere daling van de rente stimuleert de hypotheekmarkt, zowel op het vlak van de vraag als de verstrekking”, zo stelt Ivo Van Bulck, Secretaris-generaal van de Beroepsvereniging van het Krediet.

Hieronder vindt u de belangrijkste vaststellingen voor het derde trimester van 2024 in vergelijking met het derde trimester van 2023:

Het aantal kredietaanvragen (excl. deze voor herfinancieringen) is in het derde trimester van 2024 gestegen met ongeveer 7,5% ten opzichte van het derde trimester van 2023. Het bedrag van de kredietaanvragen steeg eveneens met ongeveer 12% ten opzichte van 2023. Er werden zodoende iets minder dan 68.500 kredietaanvrageningediend voor een totaalbedrag van iets meer dan 13 miljard EUR.

De verstrekte hypothecaire kredieten zijn in het derde trimester van 2024 in aantal gestegen met iets meer dan 9% ten opzichte van het derde trimester van vorig jaar. Het overeenstemmende bedrag steeg eveneens met ongeveer 14% ten opzichte van 2023. Er werden in totaal ongeveer 47.500 kredieten verstrekt voor een totaalbedrag van iets meer dan 8,2 miljard EUR (excl. herfinancieringen).

Het aantal kredieten voor andere doeleinden (+419, hetzij +22%) kende samen met het aantal kredieten voor de renovatie van een woning (+1.635, hetzij +20,5%) de sterkste stijging ten opzichte van het derde trimester van 2023. Ook het aantal kredieten voor aankoop metverbouwing (+214, hetzij +8,1%) en het aantal kredieten voor de aankoop van een woning (+1.867, hetzij +7%) kenden een stijging. Het aantal kredieten voor de bouw van een woning (-172, hetzij -4,1%) zette zijn negatieve trend van 2024 voort.

Het aantal externe herfinancieringen (+352, hetzij +23%) kende net als vorig trimester een stijging in het derde trimester van 2024. Dit is in lijn met het huidige klimaat van dalende rentevoeten. In het derde kwartaal van 2024 werden ongeveer 1.900 externe herfinancieringen verstrekt, voor een totaalbedrag van ongeveer 266 miljoen euro.

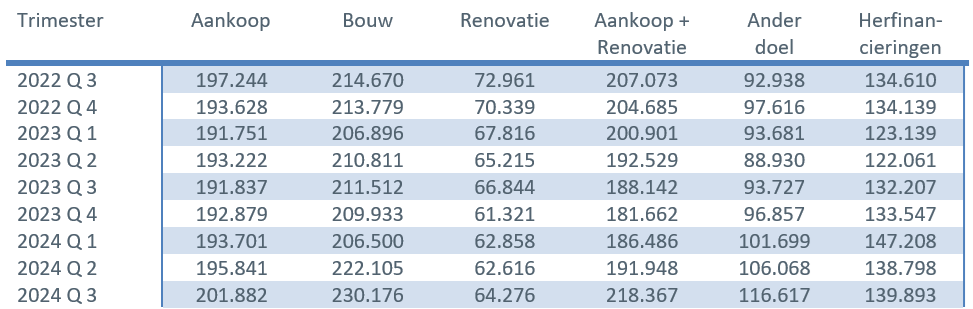

Het gemiddelde ontleende bedrag voor de aankoop van een woningsteeg in het derde trimester van 2024 tot ongeveer 202.000 EUR. Ook het gemiddelde bedrag voor een bouwkrediet is in het derde trimester van 2023 gestegen tot ongeveer 230.000 EUR. Het gemiddelde bedrag van de kredieten voor aankoop + verbouwing steeg eveneens tot ongeveer 218.000 EUR.

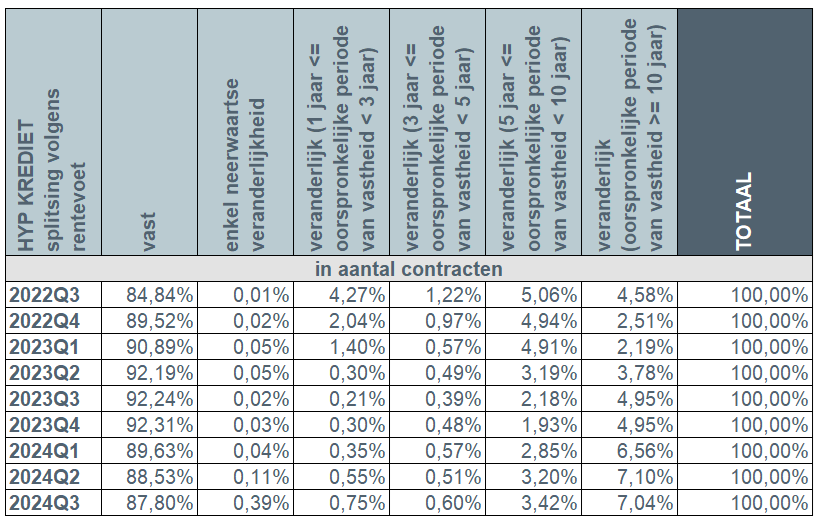

In het derde trimester van 2024 koos opnieuw een overgrote meerderheid van de kredietnemers (95%) voor een vaste rentevoetof een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. In slechts 0,8% van de gevallen werd geopteerd voor een krediet met een jaarlijks veranderlijke rentevoet.

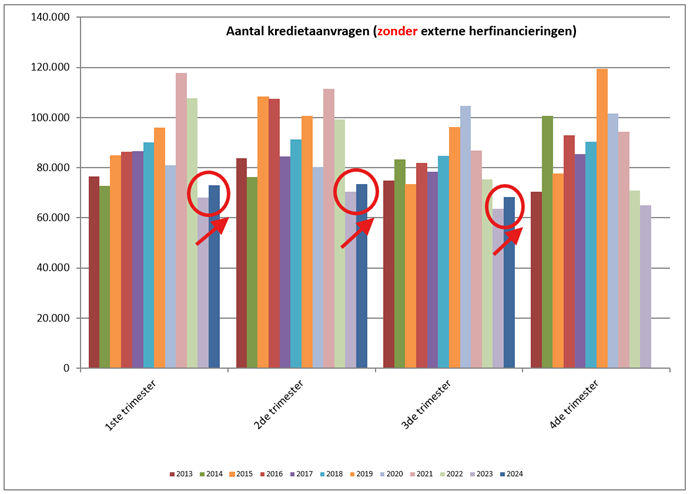

I. Aantal kredietaanvragen blijft stijgen

Het aantal kredietaanvragen, zonder deze die betrekking hadden op een externe herfinanciering, kende in de loop van het derde trimester van 2024 een stijging met ongeveer 7,5% ten opzichte van hetzelfde trimester van vorig jaar. Het onderliggende bedrag van de kredietaanvragen steeg eveneens met ongeveer 12%. Voor het derde trimester op rij is het aantal kredietaanvragen voor de betrokken trimesters (deze voor herfinancieringen niet meegerekend) gestegen, na een daling gedurende verschillende trimesters in 2023.

De stijging van het aantal kredietaanvragen toont een gemengd beeld voor de verschillende doeleinden. Het aantal kredietaanvragen voor de bouw van een woning (-340) daalde met -5,7%, terwijl deze voor de renovatie van een woning steeg (+2.224, hetzij +23,3%). Het aantal kredietaanvragen voor de aankoop + renovatie van een woning (-77 of -1,8%) daalde, maar deze voor andere doeleinden (+1.102, of +40%) en voor de aankoop van een woning (+1.909, of +4,7%) stegen. Het aantal aanvragen voor externe herfinanciering daalde dan weer verder in het derde kwartaal van 2024, met -12%.

II. Aantal verstrekte kredieten in het derde trimester gestegen

In overeenstemming met het tweede trimester van 2024, steeg het aantalverstrekte kredieten, externe herfinancieringen buiten beschouwing gelaten, ook in het derde trimester van 2024 met ongeveer 9% ten opzichte van het derde trimester van 2023. Ook het overeenstemmende bedrag kende een stijging met ongeveer 14%.

De stijgende kredietvraag leidt dus tot een aanzienlijke stijging van het aantal verstrekte kredieten.

III. Stijging voor vrijwel alle bestemmingen van het krediet

Er werden in het derde trimester van 2024 ongeveer 47.500 nieuwe kredieten verstrekt voor een totaalbedrag van iets meer dan 8,2 miljard EUR – externe herfinancieringen buiten beschouwing gelaten. Dit bevestigt de groei van de hypothecaire kredietverlening in de afgelopen 2 opeenvolgende trimesters.

Algemeen genomen was er dus een stijging van het aantal verstrekte kredieten met ongeveer 9% ten opzichte van het derde trimester van 2023, en die daling was merkbaar voor alle bestemmingen behalve voor de bouw van een woning.

In vergelijking met het derde trimester van 2023, stegen aantal kredieten voor andere doeleinden (+419, hetzij +22%) en het aantal renovatiekredieten (+1.635, of +20,5%) sterk. Het aantal kredieten voor aankoop met verbouwing (+214, hetzij +8,1%) en voor aankoop (+1.867, hetzij +6,98%) kenden eveneens een stijging. Het aantal kredieten voor de bouw van een woning (-172) daalde met 4%.

Daarnaast stegen in het derde trimester van 2024 ook het aantal externe herfinancieringen met nog eens 22%. Er werden bijgevolg in het derde trimester van 2024 ongeveer 1.900 externe herfinancieringen verstrekt voor een totaalbedrag van ongeveer 270 miljoen EUR.

IV. Gemiddeld bedrag van een krediet stijgt sterk

De gemiddelde bedragen van de verstrekte kredieten stegen ook in het derde trimester van dit jaar.

Het gemiddelde bedrag van een krediet voor de aankoop van een woningschommelde in het derde trimester van 2024 rond 202.000 EUR.

Het gemiddelde bedrag van een krediet voor de bouw van een woningsteeg in het derde trimester van 2024 tot ongeveer 230.000 EUR.

Ook het gemiddelde bedrag van een krediet voor de aankoop van een woning + renovatie steeg verder tot ongeveer 218.000 EUR.

V. 95% van de kredietnemers opteert voor een vaste rentevoet

In het derde trimester van 2024 kozen opnieuw meer dan 9 op 10 kredietnemers, meer bepaald 95%, voor een vaste rentevoet of een veranderlijke rentevoet met een initiële periode van rentevastheid van minimum 10 jaar. Ongeveer 4% van de kredietnemers opteerde voor een veranderlijke rentevoet met een initiële periode van rentevastheid tussen 3 en 10 jaar. Minder dan 1% van de kredietnemers opteerde nog voor een jaarlijks veranderlijke rentevoet.

Hoewel de rentevoeten dalen (zie grafiek hierna), blijft de Belgische consument dus in overgrote mate kiezen voor zekerheid. Het aantal personen dat opteert voor een veranderlijke rentevoet blijft laag. Maar ook in geval van een veranderlijke rentevoet wordt de consument door de wetgeving ten zeerste beschermd. Zo kan de veranderlijke rentevoet na aanpassing aan de evolutie van de toepasselijke referte-indexen nooit meer bedragen dan het dubbele van de initiële rentevoet.

Verantwoorde hypothecaire kredietverlening blijft het uitgangspunt

De kredietsector is en blijft zich ervan bewust dat hypothecaire kredietverlening met grote zorg moet gebeuren en dat verantwoorde kredietverlening het absolute uitgangspunt moet blijven. Op dat punt zit de sector op dezelfde lijn als de toezichthouder: de kredietverstrekkers moeten de nodige voorzichtigheid aan de dag leggen om enerzijds maximaal te vermijden dat individuele kredietnemers te omvangrijke leningen zouden aangaan, en anderzijds op termijn de financiële stabiliteit te vrijwaren.